Στις αρχές του 2010 (26/1) δημιουργήθηκε το Aspida fund. Επιλέχθηκαν μετοχές εταιρειών που θα εμφάνιζαν αντιστάσεις, λόγω της ελκυστικής τους αποτίμησης και της φύσης των δραστηριοτήτων τους. Εκείνη την εποχή, ήταν που τα «σύννεφα» του ελληνικού προβλήματος γίνονταν όλο και πιο πυκνά. Τότε, όμως, δεν γνωρίζαμε ότι η κατάληξη θα επαλήθευε τα χειρότερα σενάρια. Η Ελλάδα καθυστέρησε σημαντικά και δεν προχώρησε στις μεταρρυθμίσεις με αποτέλεσμα να παρουσιαστούν αρνητικές επιπτώσεις ακόμα και στις πιο ανθεκτικές επιχειρήσεις.

Παρόλα αυτά ο στόχος της καλύτερης απόδοσης σε σχέση με το ΓΔ και τον FTSEsmall, επαληθεύτηκε. Συγκεκριμένα, μέχρι και σήμερα ο ΓΔ έχει παρουσιάσει έντονη πτώση 70,71% από τις 2091 μέχρι τις 612 μονάδες, Η ΕΤΕ έχει βουλιάξει κατά 91,47%, ο Τραπεζικός Δείκτης επίσης κατά 91,07%, ενώ ο 20άρης κρατιέται καλύτερα με πτώση 78,64%

Το Aspida fund, παρουσιάζει πτώση μεν , αλλά μόνο κατά 49,71% υπεραποδίδοντας σημαντικά από την υπόλοιπη αγορά. Αλλά πάμε να δούμε πως τα έχει πάει ξεχωριστά η κάθε μετοχή και τι πιστεύουμε για το μέλλον της. Έχει ελπίδες το Aspida fund να γυρίσει σε θετικό πρόσημο απόδοσης;

ΑΜΥΝΤΙΚΟΙ (ΕΥΑΘ, ΟΠΑΠ): Η μεν ΕΥΑΘ κρατήθηκε παρουσιάζοντας μικρές απώλειες 15,14%, ο δε ΟΠΑΠ παρασύρθηκε σε πτώση 69,65%. Αν η Βορειοελλαδίτικη εισηγμένη εξακολουθεί να αποτελεί ελκυστική επιλογή, τι να πούμε για τον ΟΠΑΠ που διαπραγματεύεται μόλις με αξία τριπλάσια των ετήσιων κερδών του. Σε ομαλότερες συνθήκες, άνετα η πρώτη θα μπορούσε να αξίζει τα διπλά και ο δεύτερος τα τετραπλά!

ΕΠΙΘΕΤΙΚΟΙ (ΝΙΟΥΣ, ΑΚΡΙΤ, ΚΛΕΜ): Όλες τους με πτώση 64,78%, 61,29% και 67,56%, αντίστοιχα. Η Newsphone περιμένει χρήματα από το δημόσιο και κινδυνεύει από ένα πιθανό κούρεμα, αλλά εξακολουθεί να παραμένει κερδοφόρα με ακόμα πιο αστεία κεφαλαιοποίηση. Αν δεν μας «την κάνει» το Δημόσιο, σίγουρα θα βάλει πολλά γκολ! Η Kleemann γύρισε σε οριακές ζημιές, αλλά το θετικό είναι πως πλέον το μεγαλύτερο μέρος των πωλήσεων της κατευθύνεται στο εξωτερικό. Πολύ ποιοτική επιχείρηση, με χαμηλό δανεισμό και προοπτικές. Γυρνώντας σε κέρδη, θα άξιζε τουλάχιστον τα 5πλά από τα 16εκ. που γράφει το ταμπλό. Τέλος, ο Ακρίτας έχει αρχίσει και γίνεται πιο επικίνδυνος, με τις ζημιές να επιμένουν και να διευρύνονται. Αν δεν σταματήσει εδώ ο κατήφορος, θα εμφανιστούν προβλήματα βιωσιμότητας, αφού τα ίδια κεφάλαια αργά και σταθερά ροκανίζονται. Βέβαια, διαπραγματεύεται με κεφαλαιοποίηση 4εκ. Αυτό σημαίνει πως ο Ακρίτας, όλο και περισσότερο πλησιάζει τη μορφή του «λαχείου». Θα τον κρατούσα σε ένα χαρτοφυλάκιο, μόνο με μικρή στάθμιση, προσδοκώντας την έκπληξη!

ΜΕΣΟΙ (ΣΕΛΟ, ΝΗΡ, ΙΑΤΡ, ΦΟΡΘ, ΑΡΒΑ): Η Forhnet αποδείχτηκε στη πιο καταστροφική δύναμη του aspida με πτώση 91,93%! Ζημιές, Ζημιές, Ζημιές και Χρέη, αλλά ισχυρές θετικές Ταμειακές Ροές. Οι ζημιές οφείλονται στις αποσβέσεις και δεν είναι ταμειακές, αλλά οι μεγάλες επενδύσεις τους παρελθόντος πως θα αναπληρωθούν με νέες; Το μυστικό εδώ είναι πόσες και σε τι μέγεθος ΑΜΚ θα χρειαστούν μέχρι να έχουμε επιστροφή στην κερδοφορία. Η κεφαλαιοποίηση των 15εκ. είναι για γέλια, αλλά πόσες ανάγκες για νέα κεφάλαια να προσθέσουμε σε αυτή; 50εκ, 150εκ ή 200εκ; Σε όλες τις περιπτώσεις η Forthnet μου φαίνεται φθηνή, αλλά πρέπει να είσαι έτοιμος να συμμετέχεις στις αυξήσεις. 1000€ θες να επενδύσεις συνολικά; 100 βάλε σήμερα! Η μετοχή έχει συμπεριφορά δικαιώματος. Μπορείτε να τη δείτε να δεκαπλασιάζεται ή να υποδεκαπλασιάζεται!

Τα «ψαράκια», Νηρέας & Σελόντα, σε ένα βαθμό αντιστάθηκαν στη μεγάλη πτώση(-44,07 & -54,00%, αντίστοιχα). Αυτό που προβληματίζει είναι πως παρότι οι τιμές της τσιπούρας και του λαυρακιού είναι πολύ υψηλές, τα αποτελέσματα δεν εμφανίζονται βελτιωμένα. Οι υποχρεώσεις είναι πολύ υψηλές και τα επιτόκια δανεισμού αυξάνονται, αφαιμάσσοντας τα κέρδη. Παράλληλα, οι εταιρείες φαίνεται πως ξεπλένουν τις «αμαρτίες» του παρελθόντος. Χαρακτηριστικό παράδειγμα αποτελούν οι τερατώδεις ζημιές της Σελόντα που οφείλονται στην αποτίμηση των βιολογικών αποθεμάτων. Πλέον, ο Νηρέας μου φαίνεται αρκετά ασφαλέστερη επιλογή. Στα συν, εξακολουθώ να καταμετρώ την εξωστρέφειά τους και το ενδεχόμενο συγκέντρωσης στον κλάδο, αλλά ανησυχώ για τις υψηλότατες υποχρεώσεις και τον πιο δύσκολο δανεισμό. Με 22εκ. και 7εκ. κεφαλαιοποίησης, αντίστοιχα, πλέον αφορούν πολύ επιθετικές επιλογές, όπως η Forthnet.

Η S&B ορυκτά, αποτέλεσε την ναυαρχίδα της υπερααπόδοσης του aspida. Όχι μόνο αντιστάθηκε, αλλά και εμφάνισε ισχυρή θετική απόδοση (+44,54%). Δραστηριοποιείται σε κυκλικό κλάδο που πριν από 2 χρόνια ήταν στη φάση της «άμπωτης». Σε σχέση με τα τότε αδύναμα κέρδη μπορεί να φαινόταν ακριβή, αλλά η καλύτερη πορεία των μελλοντικών μεγεθών ήταν μάλλον αναμενόμενη. Όταν, ήρθε η «πλημμυρίδα», η αγορά το αφουγκράστηκε και ψάχνοντας για «εξωστρεφή» καταφύγια την ανέδειξε. Σήμερα, με το σύνολο αξιόλογων και επίσης εξωστρεφών εταιρειών να υποτιμούνται στο χρηματιστήριο, πιστεύω πως παύει να αποτελεί την τότε ευκαιρία. Άσε που μπορεί να έρθει η νέα «άμπωτη»!

Ισχυρές απώλειες εμφανίζει και το Ιατρικό Αθηνών (-73,25%). Αν έγραφα για την εισηγμένη πριν από 6 μήνες θα την τοποθετούσα στην κατηγορία των πολύ επικίνδυνων, αφού οι συνθήκες είχαν επιδεινωθεί σε μεγάλο βαθμό. Τώρα, όμως, φαίνεται να έχουμε να κάνουμε με ένα turn around story, που αν δεν χαλάσει στην πορεία θα κάνει την μετοχή ρουκέτα! Η κεφαλαιοποίηση βρίσκεται στα 30εκ. όταν τα κέρδη τριμήνου ξεπέρασαν τα 10εκ!

Συνοψίζοντας:. Σελόντα, Νηρέας, Forthnet, Newsphone, Kleemann, Ακρίτας, Ιατρικό παίζουν όλες τους επίθεση. Σταθερότερες επιλογές η S&B, o ΟΠΑΠ και η ΕΥΑΘ. Κάποιες από αυτές έχουν καλύτερο και άλλες χειρότερο risk reward ratio. Σήμερα δεν θα πόνταρα στην S&B που έχει δώσει αυτά που είχε να δώσει και τον Ακρίτα που δεν έδωσε, φοβούμενος το ενδεχόμενο να μη δώσει ποτέ. Τέλος, θέλω να τονίσω την περίπτωση του Ιατρικού που έχει ανατρέψει τα προγνωστικά, αλλά η αγορά δεν το έχει πάρει χαμπάρι!

Φαίνεται πως το σχήμα του Αspida έχει εξελιχθεί σε άκρως επιθετικό κάτι που δεν ταιριάζει με το όνομά του. Παρότι έχει υπεραποδώσει, εξακολουθώ μετά από 2 χρόνια να θεωρώ τις περισσότερες επιλογές άξιες διακράτησης. Αν σήμερα επέλεγα μετοχές δεν θα τις περιελάμβανα όλες, αλλά κάποιες από αυτές, αφού έχουν αναδειχθεί νέες ευκαιρίες.

Γενικά, θεωρώ πως το Aspida fund, μετά από 2 χρόνια έχει επιτύχει το στόχο του. Είναι διαφορετικό να σου έχουν μείνει από 100.000€ μόλις 10.000€ αν αγόρασες τράπεζες και άλλο να έχεις 50.000€ για να εκμεταλλευτείς τις ευκαιρίες. Το «-50%» γυρνάει, το «-90%» δύσκολα!

*Τα παραπάνω δεν αποτελούν συστάσεις αγοραπωλησίας αξιών.

RSS Feed – μην χάνεις θέμα από το investorblog!!!

RSS Feed – μην χάνεις θέμα από το investorblog!!!

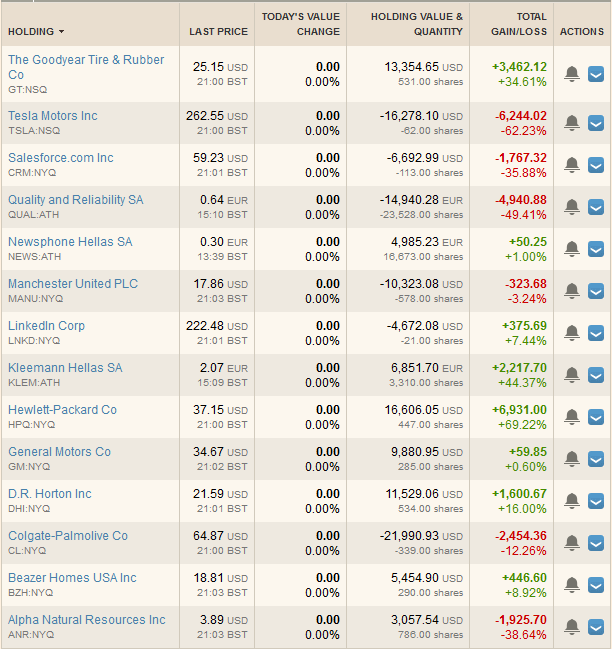

Πέρασε ένας χρόνος από τότε που το τελευταίο εικονικό χαρτοφυλάκιο του Investorblog, American Dream Fund, έκανε το ντεμπούτο του. Για τις αγορές, 1 έτος θεωρείται μακρύ διάστημα. Για τον κόσμο του value investing είναι συνήθως είναι μικρό, αλλά ικανό για την εξαγωγή κάποιων πρώτων συμπερασμάτων.

Πέρασε ένας χρόνος από τότε που το τελευταίο εικονικό χαρτοφυλάκιο του Investorblog, American Dream Fund, έκανε το ντεμπούτο του. Για τις αγορές, 1 έτος θεωρείται μακρύ διάστημα. Για τον κόσμο του value investing είναι συνήθως είναι μικρό, αλλά ικανό για την εξαγωγή κάποιων πρώτων συμπερασμάτων.

Πρόσφατα σχόλια