Αναζητώντας μια ασφαλή, σταθερή και ανθεκτική επιχείρηση, δεν μπορείς να προσπεράσεις την Colgate-Palmolive. Ο τομέας δραστηριοποίησής της, η φήμη της και η σταθερά ανοδική πορεία των μεγεθών της, σου κλείνουν το μάτι να την έχεις και να κοιμάσαι ήσυχος τα βράδια μαζί της. Είναι όντως τόσο ρόδινα τα πράγματα, αγοράζοντας τη μετοχή της;

Αναζητώντας μια ασφαλή, σταθερή και ανθεκτική επιχείρηση, δεν μπορείς να προσπεράσεις την Colgate-Palmolive. Ο τομέας δραστηριοποίησής της, η φήμη της και η σταθερά ανοδική πορεία των μεγεθών της, σου κλείνουν το μάτι να την έχεις και να κοιμάσαι ήσυχος τα βράδια μαζί της. Είναι όντως τόσο ρόδινα τα πράγματα, αγοράζοντας τη μετοχή της;

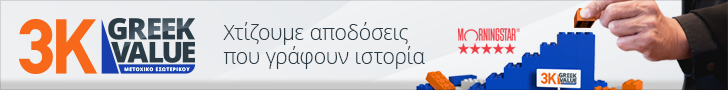

Παρατηρούσα, λοιπόν, μια παρουσίαση της εταιρείας, η οποία είμαι σίγουρος πως θα ενθουσίαζε ένα πρωτάρη και όχι μόνο επενδυτή. Όπως μπορείτε να δείτε παρακάτω, εμφανίζεται η εξέλιξη των πωλήσεων που είναι σταθερά ανοδική, όπως αυτή των λειτουργικών κερδών. Επίσης, το μεικτό κέρδος κινείται σε πολύ υψηλά επίπεδα.

Στη συνέχεια παρουσιάζεται η απόδοση των απασχολούμενων κεφαλαίων της επιχείρησης που είναι ομολογουμένως πολύ υψηλή πέριξ του 30%. Εφόσον το προφίλ της εμπνέει ασφάλεια και μπορεί να δανείζεται με ευνοϊκό κόστος, επιλέγει να χρησιμοποιεί το ρευστό που παράγει για να μοιράζει μερίσματα και να αγοράζει ίδιες μετοχές. Έτσι, ο ισολογισμός της παραμένει υπερμοχλευμένος, με τα ίδια κεφάλαια που αντιστοιχούν στους μετόχους να εξακολουθούν να είναι ελάχιστα.

Τα παραπάνω δείχνουν πως η πολύ καλή απόδοση των κεφαλαίων της οφείλεται στην ιστορία της και τη φήμη των προϊόντων της και πως αν το παραγόμενο ρευστό κατευθυνόταν σε νέες σημαντικές επενδύσεις, η απόδοσή τους θα υπολειπόταν και δεν θα οδηγούσε σε αντίστοιχη ανάπτυξη. Ούτως ή άλλως τα μερίδιά της είναι τόσο υψηλά, που αν δεν επεκταθεί σε νέα προϊόντα ή κλάδους, πως μπορεί να υπολογίζει σε ρυθμούς καλύτερους από τους σημερινούς;

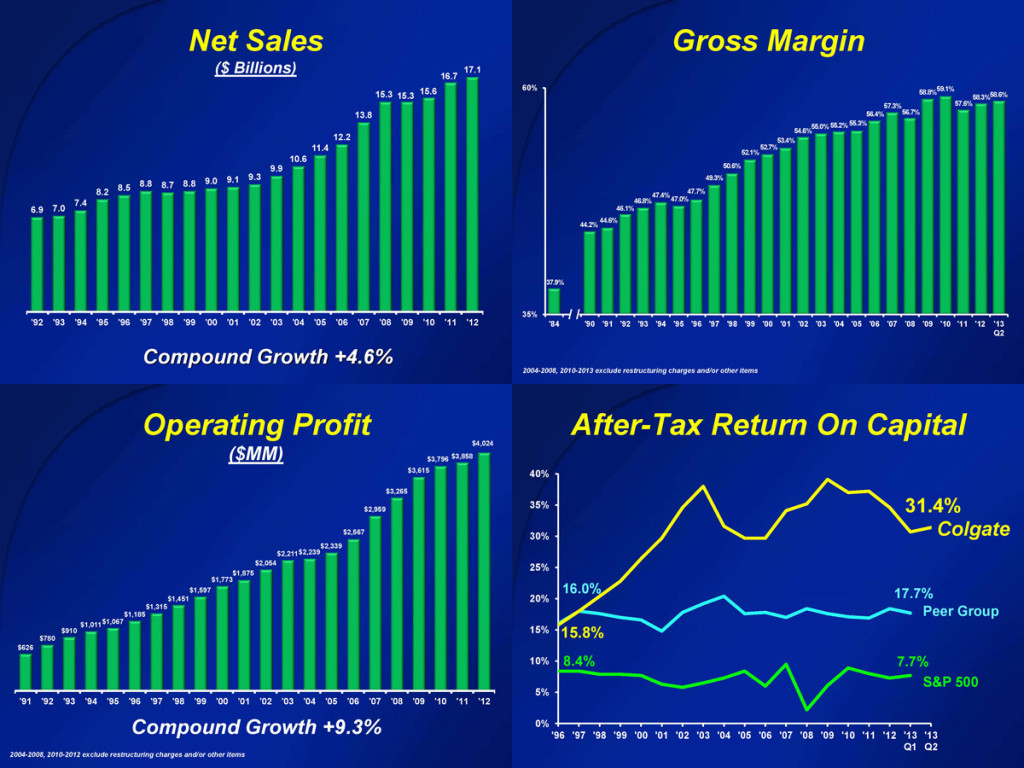

Και εδώ έρχεται να διαφημιστεί από την εταιρεία η εξαιρετική απόδοση της μετοχής σε σχέση με τους ανταγωνιστές της και τον δείκτη αναφοράς S&P500. 1018% στην 20ετία, 149% την 10ετία και 51,8% την 5ετία.

Η απόδοση της μετοχής της Colgate-Palmolive για την εικοσαετία, δεκαετία και πενταετία σε σχέση με τον S&P500 και τους ανταγωνιστές της.

Η πραγματική εικόνα μπορεί να φανεί πιο καθαρά στο παρακάτω γράφημα.

Παρατηρήστε πως ο λόγος της υπεραπόδοσης κατά βάση οφείλεται στην πολύ καλή πορεία της μετοχής από το 2009 και μετά, σε συνδυασμό με το ό,τι “κρατήθηκε” κατά τη κατάρρευση του 2008. Μια καλή απόδοση στην 5ετία, που μπορεί να είναι συγκυριακή, βελτιώνει αυτόματα την συνολική εικόνα στη διάρκεια της δεκαετίας ή της 20ετίας. Με αυτό το τρίκ, γίνεται προσπάθεια να δοθεί η εντύπωση πως αυτό το αποτέλεσμα είναι διατηρήσιμο, παρά ένα “πυροτέχνημα”. Για να είμαι δίκαιος, η Colgate-Palmolive αποδίδει καλύτερα από τον S&P 500 διαχρονικά και ίσως συνεχίσει να το κάνει, αφού αυξάνει συνεχώς την εσωτερική της αξία. Όχι, όμως, με την ένταση που μια πρώτη ανάγνωση δείχνει.

Τα βασικά θεμελιώδη ξετυλίγουν καλύτερα το κουβάρι. Στο παρακάτω γράφημα απεικονίζεται η πορεία του λόγου τιμής/κερδών (P/E). Ο δείκτης δείχνει πόσες φορές αποτιμά η αγορά την Colgate-Palmolive σε σχέση με την ετήσια κερδοφορία της. Όσο η τιμή της μετοχής αυξάνεται με μεγαλύτερο ρυθμό από αυτόν που αυξάνεται η κερδοφορία, ο δείκτης αυτός ανεβαίνει δείχνοντας πως η μετοχή αρχίζει και υπερτιμάται.

Στη περίπτωση μας βλέπουμε πως η μετοχή το τελευταίο διάστημα γίνεται πολύ πιο “πρόθυμη” από όσο θα έπρεπε, με βάση τα κέρδη που παράγει, ενώ στον ορίζοντα δεν υπάρχει κάτι το συνταρακτικά θετικό. Για το 2012 η κερδοφορία έφτασε τα 2,5δις, τη στιγμή που αποτιμάται στα 56,5 δις$. Κάτι που προβληματίζει περισσότερο, είναι οι πωλήσεις ύψους 17δις, οι οποίες είναι πολύ μικρές σε σχέση με τη χρηματιστηριακή αξία. Δηλαδή, η κερδοφορία είναι αποτέλεσμα του μεγάλου περιθωρίου κέρδους και όχι του μεγάλου κύκλου εργασιών. Αυτό προκαλεί ασφάλεια και σταθερότητα στα κέρδη, αλλά το ήδη υψηλό περιθώριο δεν μπορεί να αυξάνεται για πάντα, ενώ υπάρχει η πιθανότητα να υποχωρήσει. Οπότε, θεωρώ πως η μελλοντική αύξηση της κερδοφορίας είναι εγκλωβισμένη στην αύξηση των πωλήσεων. Για αυτό και θα δείτε πως τα συμπεράσματά μου στο τέλος, προκύπτουν από το ότι η μετοχή πολύ μακροπρόθεσμα θα ακολουθεί ανοδικά την μπλε γραμμή, αλλά μεσοπρόθεσμα “χρωστά” διόρθωση.

Εφόσον η μετοχή είναι ακριβή, οι μεγάλες αγορές ιδίων μετοχών αποτελούν ίσως κατασπατάληση των παραγόμενων κερδών. Κατά κάποιο τρόπο, η εταιρεία προσφέρει χρήμα διευκολύνοντας τους μετόχους που φεύγουν, βοηθώντας στο φούσκωμα της μετοχής, παρά συγκεντρώνεται στη δημιουργία αξίας εντός της εταιρείας για το απώτερο μέλλον και τους μετόχους που μένουν. Αυτό μπορεί να βοηθά την εικόνα της μετοχής και να χαροποιεί προς το παρόν, αλλά θα ήταν ορθή πρακτική μόνο αν η μετοχή διαπραγματευόταν πολύ χαμηλότερα. Ελπίζω, τουλάχιστον, να μην αποτελεί προπομπό “κακομαθημένου” management.

Αν δεν είχαμε απέναντι την Colgate-Palmolive, το πόρισμα θα ήταν πως έχουμε να κάνουμε με μια πανάκριβη φουσκωμένη μετοχή. Επειδή η συγκεκριμένη έχει όντως κάποια μοναδικά χαρακτηριστικά, ακόμα και αν αγοραστεί πολύ ακριβά σήμερα, σε βάθος χρόνου λογικά θα αποδώσει καλύτερα από ένα ομόλογο, ένα ακίνητο η μια κατάθεση σε τράπεζα. Άρα, για αυστηρά μακροπρόθεσμους δεν θα έλεγα ό,τι η τσουχτερή τιμή της είναι απαγορευτική. Από την άλλη, το πιθανότερο είναι, μάλλον κατά την επόμενη χρηματιστηριακή κρίση, να βρεθεί αρκετά χαμηλότερα από την σημερινή τιμή.

Έτσι, ίσως έχετε παρατηρήσει πως περιλαμβάνεται στις επιλογές short του American Dream Fund. Το εικονικό fund του Investorblog, που αποτελεί ένα LONG-SHORT χαρτοφυλάκιο το οποίο στηρίζεται στην ταυτόχρονη αξιοποίηση υποτιμημένων και υπερτιμημένων μετοχών, δεν έχει τόσο πολύ μακρύ ορίζοντα. Στόχος είναι να επιπλεύσει τα λίγα επόμενα χρόνια στην φούσκα που έχει αρχίσει να δημιουργείται στην αμερικάνικη αγορά. Η Colgate-Palmolive χρειάζεται, γιατί είναι πιο προβλέψιμη και λιγότερο επιθετική από τις άλλες ακριβές. Το πρόβλημα είναι πως όσο ο χρονικός ορίζοντας αυξάνει, το συγκεκριμένο short χάνει πιθανότητες να είναι κερδοφόρο.

Με λίγα λόγια, απέναντί μας βρίσκεται μια λαμπρή εταιρεία, αλλά σε άσχημη συγκυρία για αγορά, λόγω υπερβολικής αποτίμησης. Θεωρώ πως η Colgate – Palmolive ενδύκνειται για αγορά αυτή την εποχή μόνο από πολύ μακροπρόθεσμους επενδυτές, ενώ αντίθετα είναι μια καλή επιλογή short για πιο μεσοπρόθεσμα ισσοροπημένα χαρτοφυλάκια με μεγάλη διασπορά.

*Τα παραπάνω δεν αποτελούν σύσταση αγοράς ή πώλησης αξιών.

[…] κείμενο αποτελεί την αγγλική έκδοση του άρθρου που είχα γράψει για την Colgate-Palmolive. Είναι το πρώτο που γράφω στο Seeking […]